自分の財産は自分の思うとおりに相続させたい、または将来の相続争いが心配だという方には遺言書の作成をお勧め致します。

特に下記のようなケースでは遺言の必要性がより高くなると言えます。

- 子供がおらず、相続人が妻と自分の兄弟姉妹になるような方で、妻に全財産を相続させたいと考えている方。(兄弟姉妹には遺留分がないため、妻に全財産を相続させるという遺言を書けば財産はすべて妻に相続させることができます。)

- 孫や内縁の妻など相続人でない人に遺贈したい

- お世話になった施設や恵まれない子たち等に寄付したい

- 相続人の一人が行方不明のため、または意思能力がないため、遺産分割協議ができない

- 相続人間の仲が悪く、もめることが目に見えている

しかし、遺言は厳格に作成要件が決まっており、せっかく作った遺言が無効になってしまうこともしばしばです。

そのようなことがないよう、専門家と相談して作成しましょう。

遺言には主に公証人が作成する「公正証書遺言」と自分で作成する「自筆証書遺言」があります。

以下にそれぞれの特徴を記載します。

公正証書遺言のメリットとデメリット

メリット

- 公証人役場にて本人及び証人2人の立会のもと公証人が作成してくれる

- 無効な遺言になる可能性が低い

- 紛失のリスクがない

- 改ざん、隠ぺいのリスクがない

- 検認手続きが不要

デメリット

- 公証人への費用がかかる

- 証人に遺言の内容が知られてしまう

公正証書遺言は公証人が作成しますが、遺言の内容については、司法書士など専門家とよく考える必要があります。

当事務所では推定相続人や保有財産を調べ、遺留分の問題など注意すべき点を考えながら文案を作成しますので、確実な遺言を作成することができます。費用はかかりますが、基本的には公正証書遺言を作成することをお勧めします。

自筆証書遺言のメリットとデメリット

メリット

- 一人で作成が可能

- 公証人への費用がかからない

- 遺言の内容を誰にも知られずに作成できる

デメリット

- 無効な遺言になる可能性がある

- 紛失のリスクがある

- 改ざん、隠ぺいのリスクがある

- 検認手続きが必要

自筆証書遺言は、メリット・デメリットが公正証書遺言とちょうど逆になるイメージです。

よって、遺言の内容を誰にも知らたくない方には自筆証書遺言の方が向いています。

ただし、遺言は厳格に作成要件が決まっているので、一人で作成せず、専門家と相談して作成することをお勧めします。

また、最近は自筆証書遺言書保管制度という、遺言書を法務局で保管してくれる制度ができました。これにより紛失、改ざんリスクがなくなり、検認手続きも不要になったので、自筆証書遺言のデメリットも少なくなりました。

自筆証書遺言で作成する場合は、自筆証書遺言書保管制度も利用することをお勧めします。

当事務所では、遺言者のご意向をしっかりとお聞きし、問題点がないか熟慮し、円満に相続できる遺言書作成のお手伝いをいたします。

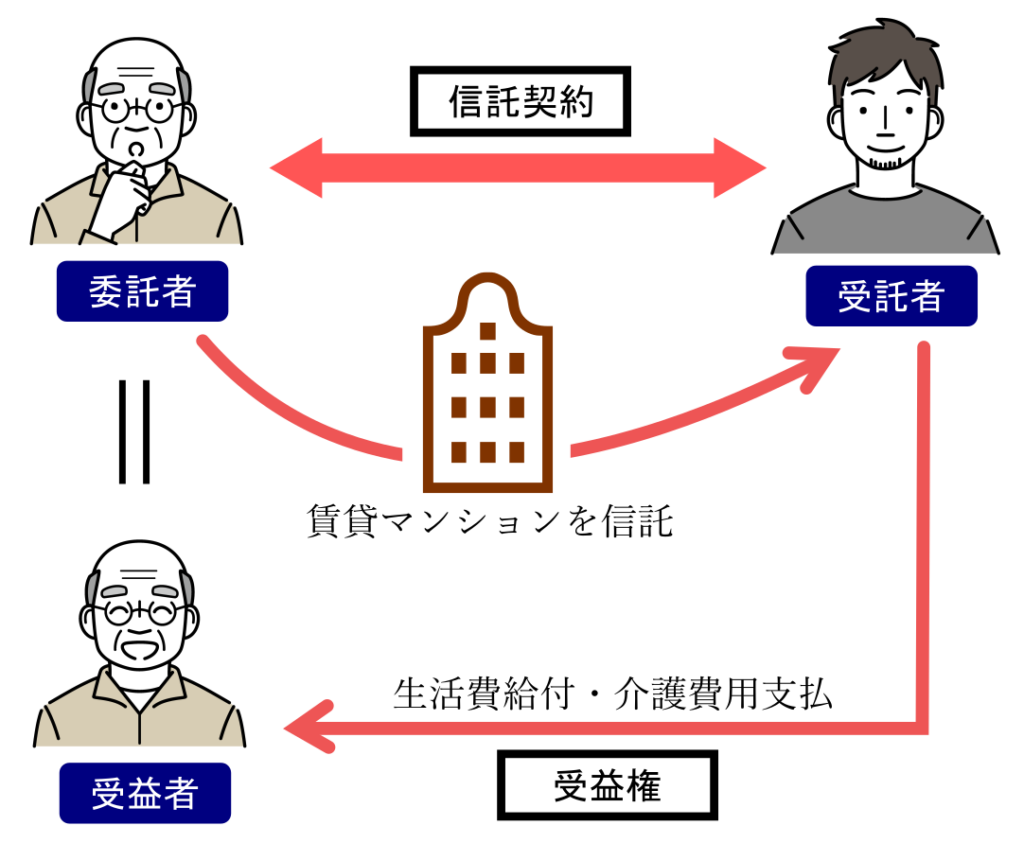

最近話題の家族信託も生前の相続対策や認知症対策の手段として非常に有効です。

家族信託のよくあるパターンは次のとおりです。

このような仕組みをつくることで、下記のようなメリットが生まれます。

- 元気なうちから財産の管理処分を受託者(息子)に託せる

- 委託者(父)が認知症になった後も受託者(息子)が財産の管理処分ができる(いわゆる「認知症による資産凍結リスク」を回避できる)

- 委託者(父)死亡後の資産承継先を自由に指定できる(遺言と同様の機能がある)

このように様々なメリットがある家族信託ですが、特に認知症対策としては大きなメリットがあります。

認知症というと成年後見人がまず思い浮かびますが、成年後見人のできることは認知症になった方(被後見人)の財産を消極的に守ることのみです。収益不動産を積極的に運用することができなくなります。

その点、家族信託であれば後継者を受託者にして積極的な権限を与えることで解決ができます。

家族信託はいろいろな場面で活用できる手法ですが、すべてのケースにフィットするわけではありません。

また、家族信託は判断能力がある元気なうちでないと利用できない手法です。判断能力が衰えてしまってからでは手遅れです。

当事務所では、ご意向や状況をよくお聞きし、遺言などほかの制度とも比較しながら最善のご提案をしていきます。

自分の財産は自分の思いとおりに分けたいと思いませんか?

遺言もそれを実現するひとつの手法ですが、遺言は自分が亡くなった後の話です。

ご自身が生きているうちに贈与して安心したいというご希望もあるかと思います。

生前贈与は将来の相続トラブルを回避するための有効な手段です。

でも贈与税が高くて・・・と躊躇している方も多いと思います。

しかし、いわゆるおしどり贈与といわれる夫婦間贈与やマイホーム購入・教育資金の親子間贈与、普通の贈与(年間110万円まで)などを使い、贈与税をかからない範囲(もしくは贈与税率の低い範囲)で贈与することは、相続税より安くなることが多々あり、税務面からみても有効です。

当事務所では提携税理士とともに最善の贈与ができるようお手伝いいたします。

自分が亡くなったとき、どのくらい相続税がかかるのか、ご心配かと思います。

それを把握するためには現段階での相続財産を評価し、相続税を試算する必要があります。

また、試算された相続税の納税資金をご準備することも必要です。

納税資金を準備するためには生命保険の活用などが有効です。また、生前贈与などで相続財産自体を減らすことや、賃貸マンションなどを建てることで評価額を下げることも有効です。

当事務所では、提携の税理士、ライフプランナーとともに財産評価をし、円滑な資産承継に向けてアドバイスをしていきます。